現在、老後資金2,000万円不足問題などから老後に不安を抱え、

投資を始める方が多くなっています。

少し前では、ビットコインが10万ドルに届くか!?

ということで仮想通貨への投資も注目されていました。

ただ今は、ボラティリティの高さや法的な規制が厳しくなるなど、

投資対象としての不安定さが露呈し、投資熱が冷めてきてしまっています。

今は、その代わりではありませんが、連日の最高値更新により米国株への注目が集まっています。

書店に行けば米国株の書籍がたくさんありますし、

YouTubeやブログなどでも多くの情報が手に入るようになりました。

日本で米国株を取引する人の数は、前年比で数倍以上に増加し、

売買金額は年間20兆円規模まで拡大するなど、かなり熱を帯びているのが分かります。

このように米国株ブーム到来!

と言えるほど盛り上がっていますので、

今回は米国株投資について、解説していきたいと思います。

これまで

・米国の情報に疎い

・英語ができない

・米国の証券口座の開き方が分からない

などの理由でなかなか勉強できていなかった方も、これを機に学んで頂けたらと思います。

さて、そもそもなぜ、米国株がこんなに注目されるようになっているのでしょう?

それは先程お伝えした主要株価指数の連日の最高値更新というのもありますが、

それに加え、米国株によりFIREを実現できた人が増えており、

その人達が米国株を勧めているということが考えられます。

この流れは、

価格高騰→バブル発生→億り人が現れて

更に盛り上がり→バブル崩壊

という仮想通貨バブルを連想させますが、

調査してみると仮想通貨バブルとは異なった点が見えてきました。

ということでこれらについて、順を追って説明していきたいと思います。

まずは、米国株の特徴からいってみましょう。

米国株の特徴

30年以上連続増配している銘柄が多数

米国では30年以上連続増配を続けている企業は全部で45社あります。

一方、日本では30年以上増配を続ける企業は、花王1社だけしかありません。(米国会社四季報 2020年秋冬号より)

ちなみにP&Gは66年連続で増配、

そしてジョンソン・エンド・ジョンソンやコカ・コーラカンパニーは57年連続で増配しています。

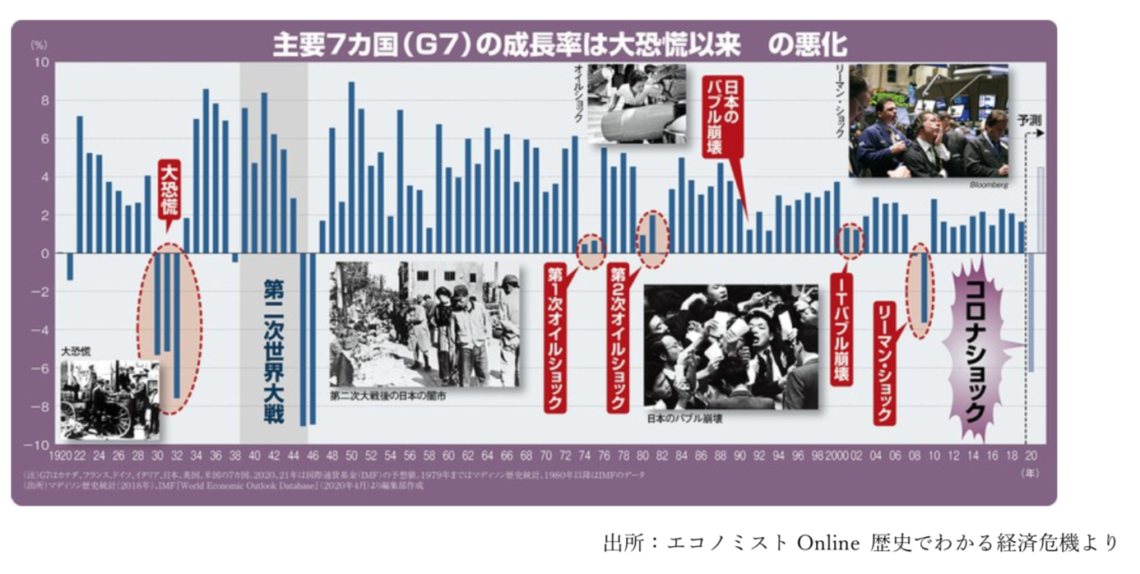

経済循環のサイクルとして最⻑の周期で「コンドラチェフの波」というものがありますが、

これで 56.5年周期ですので、これらの企業はあらゆる局面にも対応しており、

歴史的経済危機にも負けない、基盤と柔軟性を持ち合わせた企業だと言えます。

※コンドラチェフの波

景気循環(サイクル)に関する学説のひとつで、景気が約50年周期で循環するという考え方。

ロシアの経済学者コンドラチェフ氏が提唱したもので、「⻑期波動」「大循環」とも呼ばれます。

景気はこれまで、画期的なイノベーション(技 術革新)をけん引役として拡大し、

やがて縮小局面へと大きく循環してきたという考え方です。

(出所:大和証券)

過去60年間で起きた大きな経済危機は

・オイルショック

・ITバブル崩壊

・リーマンショック

・コロナショック

などがありましたが、

それにも関わらず、増配を続けている = 利益を上げ続けているということですから、

とんでもなく強い企業だということが分かりますよね。

逆にどれほどの危機が起こったら、これらの企業がマイナスになるんだろう…

とすら思ってしまいます。

このように連続で増配できる背景には、利益率の高い経営力があります。

日本企業はすでに他で作られたプロダクトを「カイゼン」し、

品質を上げつつ、コストを下げるという戦略で市場に食い込んでいくのが得意です。

しかしその分収益率は低くなります。

しかし、米国では新しいサービスに付加価値を付けて売り出すことに⻑けているため、

利益率が高くなります。

AIやDX、フィンテックといった産業の最先端は米国がリードしていますし、

GAFAM(Google、Amazon、Facebook、Apple、Microsoft)のように

世界的な産業イノベーションを起している企業もあります。

また、高い報酬ももらって「経営のプロ」と言われる人たちが経営している企業が多い

というのも経営力の高さに繋がります。

株主に還元する文化がある

米国では株主から集めた資本をいかに活用して

企業価値を高めるかが経営者に求められ、

その数値は「ROE(自己資本利益率)」という指標で表されます。

ROEを見ると、利益を株主に分配する力がわかるので、

投資家にとって重要な指標となっています。

※ROE:Return on Equity 自己資本(純資産)に対してどれだけの利益が生み出されたのかを示す、

財務分析の指標です。企業の収益性判断の指 標として、また株式投資の指標として重要視されています。

(出所:フリーウェイ経理)

2020年7月時点での日本企業と米国企業の平均ROEを比較してみると、

日本は 5.5%に対し米国は 11.9%とおよそ2倍。

個別銘柄でいうとアップルはなんと70%もあります。

日本企業のROEが低い理由は、

単純に利益率が低いというだけでなく、「会社は経営者や従業員のもの」という意識が強く、

利益は、今後の不測事態や事業拡大に備える資金として内部留保にされる(つまり分母が大きくなる)

という企業文化のせいでもあります。

世界中の資金が集まる

世界NO1の経済大国ですから、世界中からお金が集まります。

世界全体の株式時価総額のうち、およそ4割を米国株が占めている状況です。

ちなみに、株式時価総額ランキング50位中、日本株は44位の「トヨタ自動車」のみです。

日本の株式市場にも外国人投資家が投資しているとはいえ、米国と日本では規模が全く異なります。

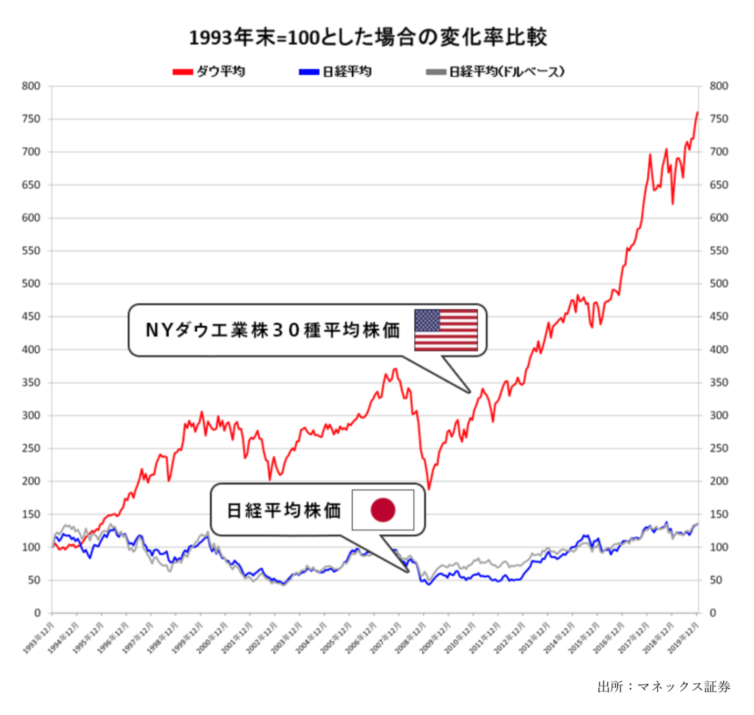

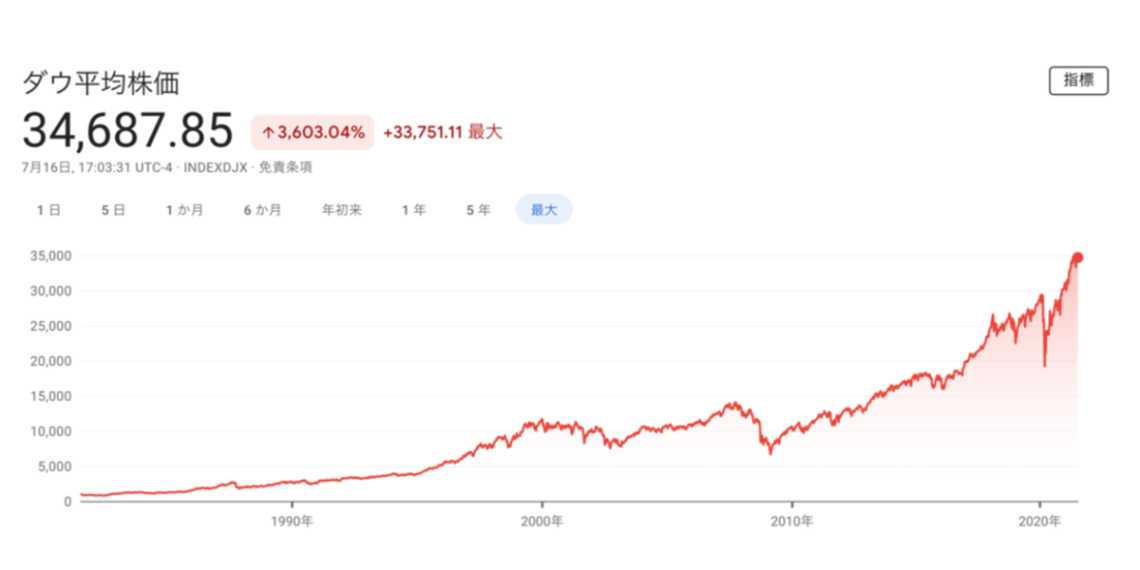

株価が上昇を続けている

米国を代表する株価指数の1つ「NYダウ平均」と、日本の「日経平均」の変化率を

1994年以降で比較してみましょう。

こう見ると一目瞭然、「NYダウ」は1990年から2020年で13倍に成⻑していますが、

日経平均株価の成⻑は1.1倍にすぎません。

最近でも米国株は連日高値を更新していますが、日経平均株価は3万円前後で足踏みしています。

とはいえ、一部で高いパフォーマンスを発揮している企業はあります。

日本の30年間の株価騰落率ランキング

- ニトリ……57倍

- キーエンス……34倍

- 日本電産……26倍

- ユニ・チャーム……19倍

しかしこれはあくまでも上場企業3,841社もある銘柄のベスト5、全体の0.1%にすぎません。

30年間で1.1倍しか成⻑していない市場の中で、0.1%の「上がる株」を当てるのは至難の技です。

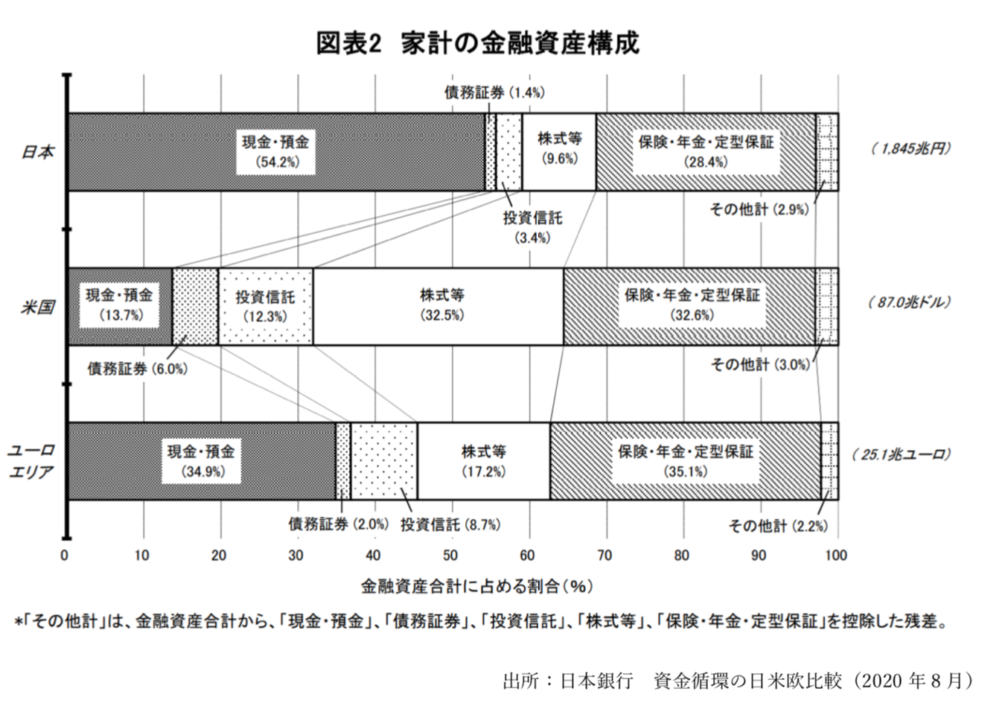

そして、米国株の底堅さについてこういったこともあるのではないかと思います。

それは、アメリカ人の株保有率の高さです。

米国では、株への投資額が金融資産の多くを占めています。

そのため、株価を落とすことができないという企業側の危機感と、

政治的な圧力がかかっていることも、米国株の強さにはあるのではないかと思います。

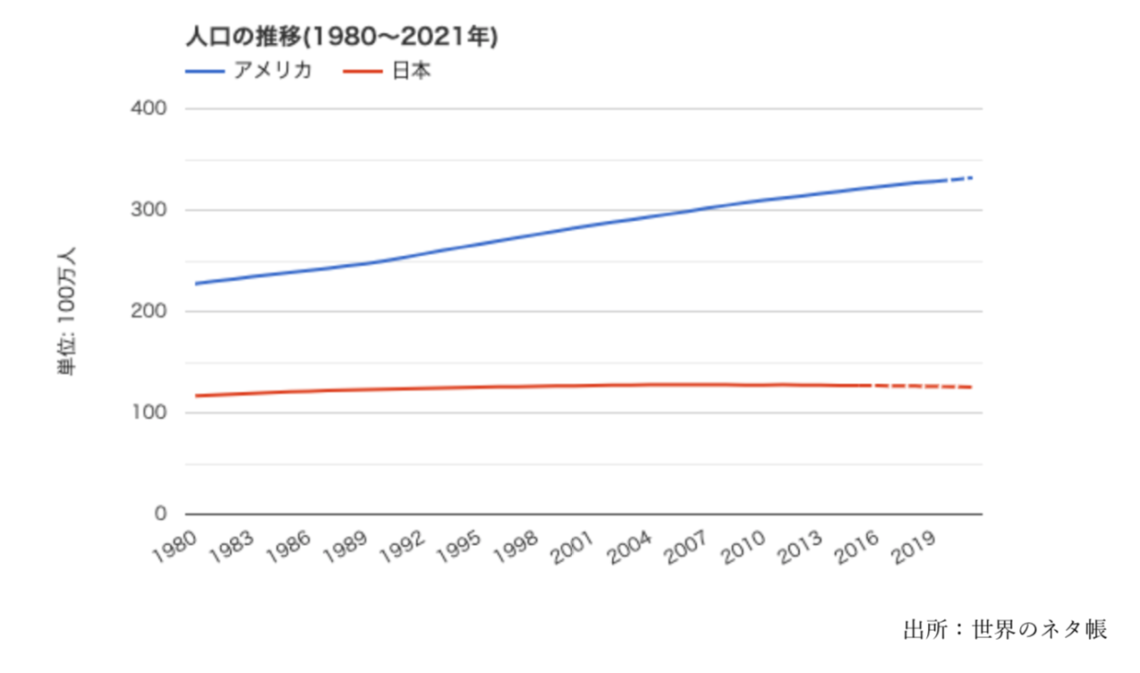

人口が増加し続けている

これは米国株の特徴というより、米国そのものの特徴になりますが、

株価に影響するため記載しておきます。

経済活動の血液はお金ですが、お金は人と人とが商品やサービスを売買することから発生します。

そのため、人口の多さは経済活動を行う上ではかなり重要な要素となります。

「人種の坩堝」という言葉があるように、アメリカは移⺠の国。

現在でも人口増加が続いています。

対して日本では、2009年をピークに人口は減少トレンド。

1990年からの30年で、日本の人口は1億2600万人とほぼ横ばい、

この間に米国は7900万人の増加となり、現在は3億3100万人です。

人口増加は、労働増加と消費拡大となり企業利益の拡大に繋がります。

脅威の回復力

米国株がいくら強いといっても、株価は当然「上昇だけ」ということはありえません。

先程お伝えしたコンドラチェフの波のように、何年かに一度大きな経済変動があり、

大暴落したことも何回かあります。

しかしそういう時があっても、脅威的な回復力で回復し、

さらに高値を更新し続けています。

これは、上記でご説明したような企業の経営力や人口増加、

世界中の投資家マネーが集まる環境など、様々な要因があると思います。

と、ここまで特徴をお伝えしてきました。

どうでしょうか?

かなり魅力的に思えてきたのではないでしょうか。

高値更新を続けている米国株。様々な危機を乗り越えながらも、

着実に成⻑をしているため、資産ポートフォリオに一部組み込んでおくことをお勧めいたします。