最近ニュースや書店でよく見かけるようになったFIREとは

Financial Independence, Retire Earlyの頭文字をとって構成されている言葉です。

意味は、経済的な自立(Financial Independence)と早期リタイア(Retire Early)。

仕事を辞めたとしても資産運用による収入を作って、

不労収入で生計を立てると言うような考え方です。

このFIREの考え方は数年前から米国、欧州などでムーブメントを起こしていますが、

現在では日本社会にもFIREを支持する動きが見られます。

FIREするためには

FIREはどのように実現できるのか。

「FIRE」とは、社会人として働いている間に残りの人生を生きていけるだけの

財産を蓄積しておくという考え方です。

仕事をしても生きていけるし、仕事をしなくても残りの人生を

生きていけるというような状態がFIREです。

そのためには自分や家族の生活費を把握し、

その生活費を賄うために必要な資産を投資から収入として得て、

さらにそれを増やしていく必要があります。

FIREしたいなら…

(1)「仕事を辞めたとして」その後の生活に必要な生活コストを算出する

(2)そのコストを投資から賄うためにはいくら元手が必要かを考える

(3)必要な生活コストを賄うための資産運用を始める

FIREにおいて重要なのは生活コスト(支出)を把握するという事です。

またその生活コストをから必要な資産を計算し、

達成を目標としている期間と照らし合わせより手法や達成期間、

コストのコントロールを現実的にすり合わせていく必要があります。

FIREに必要なコスト、期間を自動計算する⬇️

https://studyfire.jp/?c=simulation

FIRE達成のためのガイド

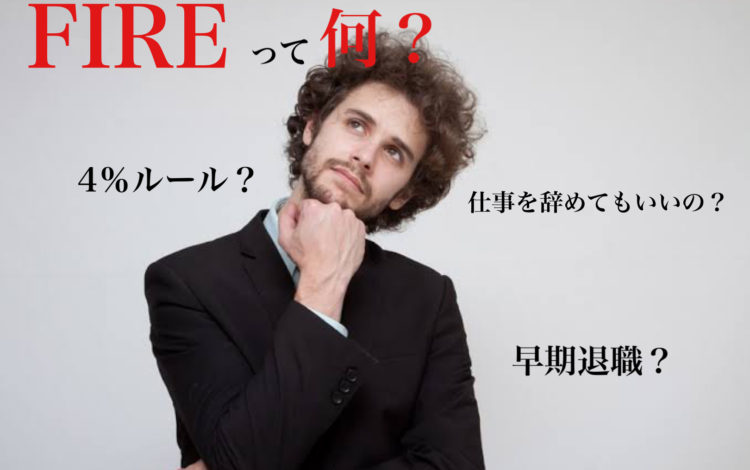

4%ルール(年支出25倍額)

FIREを達成する目安には4%ルール(年支出25倍額)というものがあります。

4%ルールは米国での運用要件に基づいていますが、

FIREを実現するための指針として利用することができます。

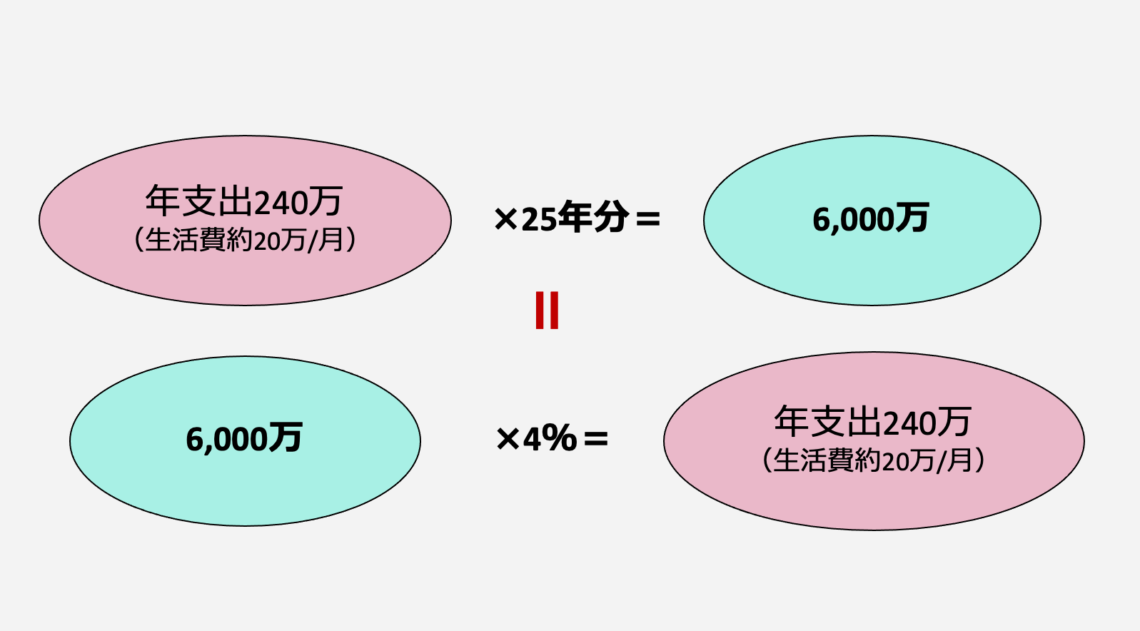

4%ルールとは、生活コストを資産総額(投下資本)の

4%以内に抑えることができれば

資産を減らさずに生活できるという考え方です。

言い換えると年支出額の25倍の額があればそれを4%で運用して

資産所得だけで生活できるということです。

といっても複雑なので簡単に理解するのは難しいでしょう。

例を使って説明してみます。

例えば、退職時の年間生活費を240万円(月額20万円)とすると、

資産運用の収入で賄えて、かつ資産額が減らない金額は、

240万円÷4%=6000万円

となります。

25倍理論を使うと、

年間生活費240万円(月額20万円)×25=6000万円

と先ほどと同じ額が出てきます。

ということは所持している資産が6000万円に到達すれば、

FIREして資産所得だけで生きていく事ができます。

重要なのは、支出をさらに減らすことができれば、

必要な資産を減らすことができ、より早くFIREに到達することができるということです。

そのためFIREを目指していく中でだんだんと無駄を省き

本当に必要なものにお金をかける「コストのコントロール」 も必要となってきます。

FIREのための2つの選択肢

冒頭の「FIREしたいなら…」というところで

・そのコストを投資から賄うためにはいくら元手が必要かを考える

・必要な生活コストを賄うための資産運用を始める

という内容がありましたが、

4%ルールをもとにそのコストを投資から賄うためには

いくら元手が必要かを考えるという項目はクリアできました。

その次の「必要な生活コストを賄うための資産運用を始める」の考え方には

選択肢が2つあります。

それは、

(1)4%ルールに則って240万円÷4%=6000万円の6000万円を貯める

(2)総資産は6000万円に達していなくても毎月の生活費を投資から賄う

この二つです。

多くの方が6000万円を貯める方法を試みますが、

巨額な資産が必要となるため途中で諦めてしまうという方も珍しくありません。

そこで例えば毎月20万円を生活費で使っているなら

30万円の不労収入が毎月入っていたら、仕事をする必要はないですよね。

(2)の方法ですと、巨額の資産は必要ないのですが

その代わりお金をしっかりと定期的に生み出してくれるシステムが必要となります。

この2つの選択肢の中からご自身にあった方を選択してみてください。

今すぐにはどちらが合うかわからない方は以下を参考にしてみてください。

2つの選択肢に合う資産運用を始める

FIREするためには「長期」「蓄積」「分散」が基本となります。

(1)「4%ルールに則って240万円÷4%=6000万円の6000万円を貯める」

これには株式・投資信託を中心に投資を行い、

同時に長期の積立を行なっていくというのがおすすめの方法です。

実際この方法でFIREを目指している方は多くいます。

そこに貯蓄やコストコントロールを組み合わせていき達成までの期間をどんどん繰り上げていくのです。

(2)「総資産は6000万円に達していなくても毎月の生活費を投資から賄う」

こちらは毎月の支出を投資から賄うということで、

十分な元手がなくても安定した収入を得るには不動産投資がお勧めです。

ただし、これは一棟ものに限ります。

不動産投資初心者に選ばれがちなマンション投資ですが、

こちらは節税目的の赤字であることを前提とした商品なので

毎月安定収入を得るのであれば一棟アパートまたは一棟マンションが間違いないです。

選択肢別に投資方法を紹介しましたが、これらを同時に進行していくのもさらに効果的になります。

例えば株式、投資信託で資産を増やし1~2000万円溜まったところで一棟ものの不動産を購入。

引き続き投資信託での投資を続けながら毎月不動産投資から20万円ほどの利益が入ってくる。

さらに生活費も少し気をつけるようにし、本業の収入は積み立てに充てる。

このように分散して行きながらスケールメリットを生かしていくことで

資産収入元を拡大していく事ができます。

まとめ

今後の人生において必ずしも今と同じ支出のルーティンで生きていけるとは限りません。

生活費の変動というのも考えられますし、

市場の変化や物価の変化などあらゆるリスクが存在します。

そしてFIREをするためには投資が必要不可欠となります。

残りの人生の生活費を賄えるだけの資産を作る、

または資産を定期的に生み出す仕組みを作るというのは簡単ではありませんが、

大切なのは今後のマネープランを意識して具体的な資産形成のイメージを持つことです。

その意味で、FIREは、自分がどのように生きていきたいのか、

人生で何が大切なのかをじっくりと考えるための手段といえます。

基本的なお金の知識からFIREを達成するための使える知識を育てる

『マネープロデュース』で一緒に学びましょう。