この記事でわかること?

・アメリカと日本の資産運用の違い

・初心者でも取り組みやすい資産運用

この記事は5分ほどで読み終わります。

皆さんは投資について、どのような印象を持っていますか?

すでに投資をされている方は、投資を始める前、どのような印象を持っていましたか?

今回の記事では、日本と世界の投資に対する考え方の違いや、

実際の運用の違いについてお話をしていきます。

日本は資産の半分以上が「貯金」

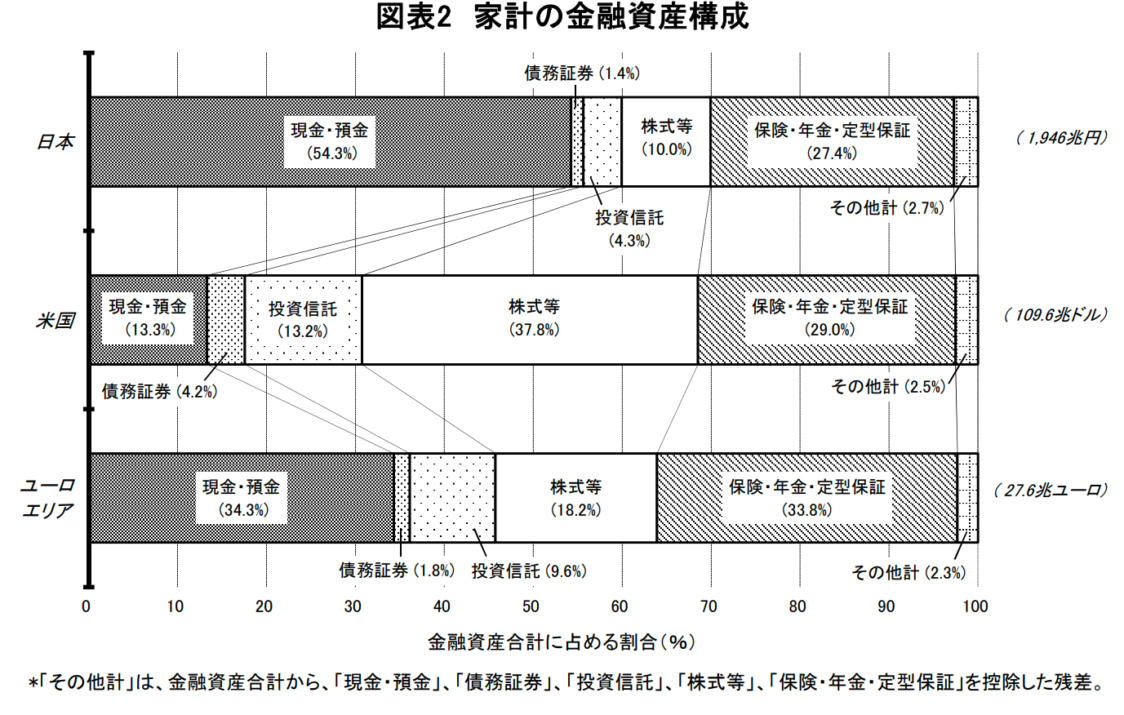

日本銀行が2021年3月末に発表した、資金循環の日米欧比較データを確認してみましょう。

日本の金融資産の第1位は「現金・預金」で54.3%。

一方、米国の金融資産の第1位は「株式・投資信託」で51.0%でした。

このデータから、アメリカでは株式や投資信託を保有することが一般的であることがわかります。

日本は資産の半分以上を貯金として保有して、株式や投資信託は全体の14.3%と、

割合としては非常に少ないことから投資に対しては積極的でないことが分かります。

米国の場合は株式や投資信託を多く所有していることから、

資産形成をする上で投資をすることが当たり前に根付いていることが分かります。

※出典:金融庁 平成28事務年度金融レポート

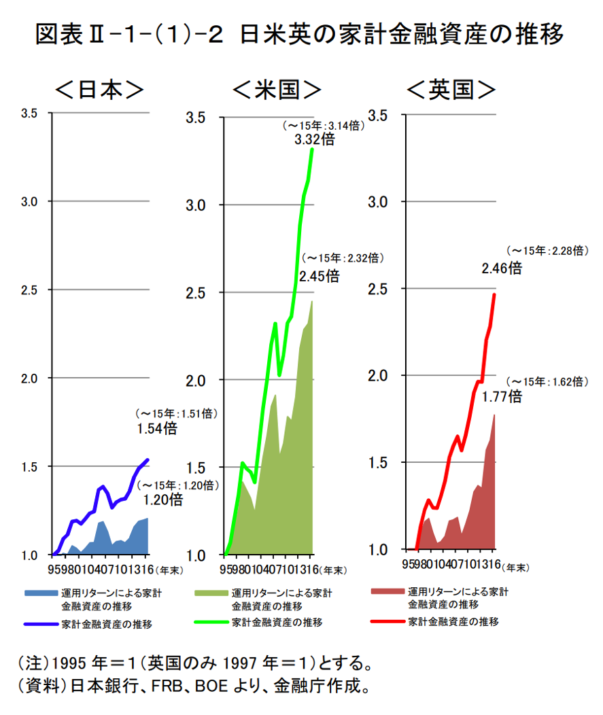

金融庁のデータによると、この20年間で家計の金融資産総額は、日本で約1.5倍、米国で3倍以上に増えています。

日本とアメリカの長年にわたる富の蓄積の差は何なのでしょうか?

日本は貯金思考?

老後の資金不足や将来不安が囁かれる中、徐々に日本人の投資やお金に対する考え方には変化が出てきています。

とはいえ、日本人にとって、お金についての話題は暗にタブーとされる傾向にあり、

義務教育の範囲内に投資やお金に関する金融教育を受ける機会もありません。

日本人は安全志向が強く、資本が変動する資産への投資に消極的です。

これは、日本の地形にも関係があるとされています。

島国のため、大陸国と違い、良い意味でも悪い意味でも一体感が強く、

新しいものや変化をもたらす物事に対して危機感を感じる傾向があるのも一つの要因とされています。

また、バブル景気と呼ばれる1986年末からの約5年間では、定期預金の金利はなんと5%にもなり、銀行にお金を預けているだけで資産が増えるという現在では考えにくい状況でした。

そのため、現在でも預金をしておけば安心。という考え方が定着してしまっています。

アメリカやイギリスでは、小学生以降の子どもたちがさまざまな金融教育を受け、

親子でお金についてオープンに話すことが奨励され、

家族の将来について子どもたちが一緒に考える環境が整っているようです。

アメリカの長期積立投資

なぜ米国の家計では、株式や投資信託といった資産運用が盛んに行われているのでしょうか。

その理由の一つとされているのが、

IRA(個人型確定拠出年金)や401k(企業型確定拠出年金)などの、貯蓄・投資制度の普及です。

米国も日本と同様に、現役世代が拠出した年金保険料から、

高齢者世代に年金給付を行う公的年金制度があります。

しかし、米国では現在の日本と同じく高齢化が進み、将来の年金受給額の大きさに対する懸念が高まっています。

こうした背景から、米国では1970年代に確定拠出年金制度が導入され、世代間の拠出金を支払うのではなく、

自分の口座で投資信託などの資産を運用し、自分の老後を築くことができるようになりました。

確定拠出年金は、収入の一定額を定期的に「積み立てて運用」する仕組みです。

米国では、運用益が非課税となり、所得税計算時に拠出額を所得税から控除できるなどの

税制上の優遇措置もあるため、広く利用されています。

これらの制度により、収入の多くない家庭でも、毎月収入の一部を積み立てて、

投資信託などを購入することがアメリカでは一般的となっています。

これがアメリカ人の富を大きく増やすことに貢献したと考えられます。

このような積立投資は、投資初心者や多額の資金を持たない家計でも、

比較的安定して資産を形成することができる投資形態だと言えます。

ドルコスト平均法

預貯金を使って投資商品を購入する「ドルコスト平均法」という方法を使えば、

このような高いリターンのリスクを減らすことができるのです。

ドルコスト平均法とは、簡単にいうと同じ商品を同じ値段で定期的に購入する方法です。

例えば、この方法で投資信託を購入したとします。

投資信託の基準価額は毎日上下しますが、同じ月の購入額でも、購入のタイミングによって、

基準価額が下がったときは多く、上がったときは少なく購入することができます。

これにより、高く買って安く売るという失敗をするリスクを減らすことができます。

そのため、ドルコスト平均法による積立投資は、

平均的なリスクと平均的なリターンを求める初心者向けの方法と言われています。

また、積立投資は毎月少しずつ資金を投入していくため、毎月のリターンで無理なく投資を続けられると言えます。

また、購入する株と数量、購入頻度が決まれば、株価の変動を監視する必要がないため、

「ほったらかし投資」と言われるメリットもあります。

また、積立期間が長いほど、リターンの変動は小さくなります。

貯蓄を長期にわたって運用する長期積立投資は、一般的に安定した資産増加が期待できる投資方法とされています。

日本の積立投資

日本では2000年代に入ってから確定拠出年金制度が導入されました。

日本の税制に基づく年金制度は、米国と同様、運用益の非課税や所得税の掛金控除など、税制上の優遇措置があります。

また、2018年より「つみたてNISA」が導入されました。

投資積み立ての枠組みなので、確定拠出年金と似ています。

つみたてNISAは年金制度ではないので、いつでも引き出して、年金の積み立て以外の目的に使うことができる点が異なります。

また、つみたてNISAは、運用益は非課税ですが、拠出額は所得から差し引くことができないという節税効果もあります。

以上のように、日本でも長期貯蓄への投資を促進するための税制優遇措置の整備が進められはじめています。

おわりに

iDeCoやつみたてNISAなどの非課税制度が導入され、日本における資産形成の環境はより整ってきています。

投資は怖いと思う人もいますが、長期投資ならリスクを抑えながら老後の財産を築くことができます。

将来への備えとして、小さなことから始めてみてはいかがでしょうか。

基本的なお金の知識からFIREを達成するための使える知識を育てる『マネープロデュース』で一緒に学びましょう。